Наверх

Наверх

Может ли дейтрейдер управлять счетом в $10 миллионов?

Привет Майк!

Я имею степень бакалавра по экономике из BaruchCollege, я обладатель Series 56 и в настоящем торгую удаленно (через trading arcade). Я увидел очень интересный вопрос в анкете smb для трейдеров акций. Вопрос звучал как "Видите ли вы себя, управляющим портфолио в $10-$30 миллионов в течение пяти лет?". Я не сомневаюсь, что это возможно, так как я сильно верю что смогу управлять 10-30 миллионами через несколько лет или меньше, но мой вопрос в том, может ли очень активный интрадей трейдер (как ты любишь говорить) помещать $10-$30 миллионов в рынок ежедневно и не смотря на это быть прибыльным в конце дня, если брать в расчет такие факторы: огромный объем, который он или она создаст в определенных акциях, в которых присутствует потенциал неликвидности, большая стоимость транзакций и, возможно, слишком большие риски на 5-10 трейдах, вмещающих $10-$30 миллионов?

@mikebellafiore

Если коротко - да. Это только для лучших из лучших интрадей трейдеров, с умением брать очень большие позиции.

Скорее всего, ты еще не сталкивался с трейдерами такого уровня, но надеюсь когда-либо столкнешься. Трейдеры такого уровня редко встречаются в trading arcade, заведениях, где ты создаешь riskdeposit, а они увеличивают твои деньги (посредством плеча) и зарабатывают деньги на твоих торговых комиссиях. Вчера, я разговаривал с опытным arcade трейдером на TradingShowNYC и когда я объяснил ему нашу проп бизнес модель, он очень удивился разнице между тем, что предлагает проп компания и тем что предлагает arcade.

Используя готовую технологию торговли arcade trading, тебе было бы очень тяжело представить возможность торговать в таких масштабах. С внутренней проп технологией можно значительно увеличить свои торговые возможности с помощью особых фильтров и продвинутых выходных стопов (exit stops). Но что мне больше всего нравится в предлагаемой нами технологии, это возможность отдельному трейдеру создавать автоматические стратегии с рабочего стола без обязательного умения писать код. Это значительный фактор, превращающий дискреционного трейдера в бионического дискреционного квантового трейдера, играющего со своими любимыми сетапами (setups) намного более агрессивно.

При такой выборке твоего risk deposit ![]() скорее всего 5-20 тысяч) тебе сложно представить торговлю в таких крупных масштабах. Ты бы не смог выдерживать потери с таким количеством денег. В пропе компания берет на себя все риски и имеет глубокие карманы, что дает тебе много свободы и позволяет выдерживать значительно более высокие риски.

скорее всего 5-20 тысяч) тебе сложно представить торговлю в таких крупных масштабах. Ты бы не смог выдерживать потери с таким количеством денег. В пропе компания берет на себя все риски и имеет глубокие карманы, что дает тебе много свободы и позволяет выдерживать значительно более высокие риски.

В arcade, где твои комиссии помечены и после прохода значительного объема эти сборы могут достигать обширных значений, тяжело представить прибыльно торговать огромные объемы. На нашем предприятии, мы не отмечаем комиссии как в arcade. Мы заинтересованы только в разделении прибыли/потерь. Это делает твою торговлю намного дешевле.

В проп фирме ты гораздо вероятнее будешь торговать несколько счетов. В нашей проп фирме, у лучших трейдеров есть интрадей счет, свинг счет и счет для опционов. На своих свинг и опционных счетах трейдеры могут начать разрабатывать более долгосрочные стратегии для своей торговли. Это тоже помогает торговать крупнее.

Продолжай работать над своей торговлей! Однажды, мы надеемся дать $10 миллионный торговый портфель и тебе.

Завтра ты можешь стать лучше чем сегодня!

Что такое " понимание рынка " ?

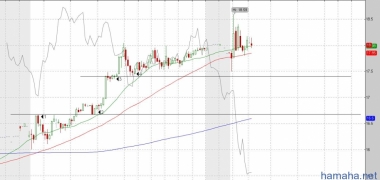

Янв 04 2014, 10:21На мой взгляд, понимание рынка - это когда понимаешь, что с акцией происходит в данный момент (не в будущем, как у нас любят задавать вопрос типа "куда пойдет вверх или вниз" , а : присутствует ли крупный игрок в акции, аккумулирует ли позицию (дистрибьюция), акция в тренде, либо тренд затухает (идет распределение). Моя задача торговать только то, что я понимаю (уровни, тренд), торговать алгоритм и статистику. И уж они мне покажут, есть понимание рынка или нет.

, а : присутствует ли крупный игрок в акции, аккумулирует ли позицию (дистрибьюция), акция в тренде, либо тренд затухает (идет распределение). Моя задача торговать только то, что я понимаю (уровни, тренд), торговать алгоритм и статистику. И уж они мне покажут, есть понимание рынка или нет.

Янв 04 2014, 11:05аааа ) , а я думал понимание куда будет движение у SPY или DOW в нутри дня ))))

Янв 04 2014, 13:52